イェール大学流投資戦略 低リスク・高リターンを目指すポートフォリオの構築

デビッド・F・スウェンセン,

大輪秋彦

パンローリング

A5判 504頁 2021年2月発売

本体 3,800円 税込 4,180円

国内送料無料です。

この商品は

明日

発送できる予定です。

(発送可能時期について)

読者の声

イエール大学寄贈基金のCIOが明かす

成功する投資プログラム構築に不可欠のロードマップ

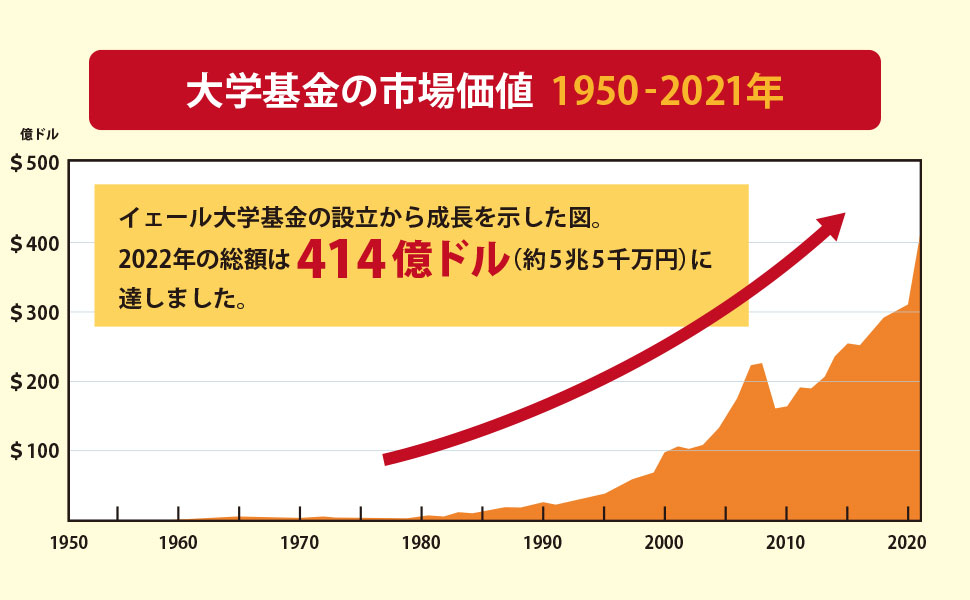

過去30年間で年率12.4%!パッシブ運用と逆張り戦略が成功への近道

名著と名高い本書の初版(2000年)が出版されてからの数年で、世界の投資の景色は劇的に変化した。しかし、スウェンセンの投資戦略がイェール大学寄贈基金にもたらす成果は、変わることなく目を見張るものがある。来る年も来る年もイェールのポートフォリオは、市場に大きく勝ち続け、スウェンセン在職中の23年で、寄贈基金の資産を 200億ドル以上も増やし、イェールの財政に多大な貢献をした。これは米国の大学史上でずば抜けた功績である。(2020年6月時点で312億ドルを運用)

スウェンセンは、この全面改訂・拡大版で、イェール大学寄贈基金を支える「投資プロセス」について詳述している。寄贈基金における「資産配分」から「アクティブなファンドマネジメント」 までの分野のさまざまなトピックに光を当てつつ、ファンドマネジメントに関する明快で鋭い洞察を提供。リスクの対処法、外部運用機関の選び方、市場で起こるあらゆる問題の切り抜け方などに取り組むため、実例を用いているが、その多くは自身の経験に基づくものである。また、意識して単刀直入なアドバイスを心がけている――――「伝統的な投資は多くの場合、高く買い、安く売ることにつながる」「信頼は、線香花火的なはかない成功よりもはるかに重要である」等々だ。専門知識、不屈の精神、長期的なものの見方は、秘密の仕掛けやトレンドフォローが利かないような場合でも、有益な成果を生むのである。

ファンドマネジャーをはじめ、市場について学ぶすべての人が活用できる、投資ポートフォリオを積極的に運用するための頼れる一冊。

※本書は『勝者のポートフォリオ運用』(2003年、金融財政事情研究会)の全面改訂・拡大版です。

著者紹介

デビッド・F・スウェンセン David F. Swensen

米国イェール大学寄贈基金の最高運用(投資)責任者(SO)を務め、230億ドルに達する寄贈基金資産の運用管理に当たっている。彼の管理下でイェールの寄贈基金は、年率17%近くのリターンを獲得するという、機関投資のなかで比類のない実績を誇っている。イェール大学経済学博士。

1985年にイェール大寄贈基金に着任する以前は、6年間をウォール街で過ごし (リーマン・ブラザーズに3年、ソロモン・ブラザーズに3年)、新規 のフィンテック開発に従事した。ソロモン・ブラザーズ在籍時には、世界初となる通貨スワップをIBM と世界銀行との間で組成を行った。

2007年には、イェール大学への顕著な貢献によりモーリー・カップを、ホプキンス校(プレパラトリー・スクール)への類いまれな愛校精神でホプキンス・メダ ルをそれぞれ授与されている。また、母校のウィスコンシン大学リバーフォールズ校からは、2008年に名誉博士号を授けられている。同年、米国芸術科学アカデミーのフェローに就任。米国大学教職員退職年金/保険基金理事、ブルッキング ス研究所理事、英国ケンブリッジ大学投資委員会委員。カーネギー研究所、カーネギー財団、ホプキンス校、ニューヨーク証券取引所、ハワード・ ヒューズ医学研究所、コートールド美術研究所(ロンドン大学)、イェール・ ニューヘブン病院、財団投資ファンド、エドナ・マコーネル・クラーク財団、コネチカット州、マサチューセッツ州に助言を行ってきた。イェール大学の学部と 経営大学院で教鞭を執るかたわら、バークレー・カレッジ(イェール大)のフェロー、イェール大エリザベス・クラブの創立者、インターナショナル・センター・フォー・ファイナンス(イェール大経営大学院の一部)のフェローでもある。

本書への賛辞

「イェール大学寄贈基金は大学寄贈基金マネジメントの基準を構築した。この金字塔的著書でデビッド・スウェンセンは、いかにイェールや他の教育機関の投資戦略に革命的な変化を起こしたかを明瞭かつ品格をもって説明している。本書は機関投資家に不可欠なバブルだ」――バートン・G・マルキール(プリンストン大学経済学部教授)

「デビッド・スウェンセンが1999年に初版を著したとき、イェール大学寄贈金の資産は72億米ドルだった。彼の述べた運用戦略をフルに生かし、さまざまな落とし穴を巧妙に避けた結果、イェール大学寄贈金の資産額は230億米ドルに増加したのである。それを聞くだけで十分だ! この素晴らしい改訂・拡大版で、投資の巨人であるデビッドは投資戦略の視座を再確認するとともに、いくつかの重要な新しい洞察を付け加えている。もしあなたが初版の読者なら、この新版に大満足するはずだ。もし初版を読んでいないなら、いまからでも遅くない。市場が動揺しているときに、スウェンセンの健全で賢明なアドバイスは、かってないほどに価値あるものとなっている。」――ジョン・C・ボーグル(バンガード・ミューチュアル・ファンド・グループ創設者兼前会長)

「この世には偉大な投資家が2人だけいる。スウェンセンとバフェットだ。したがって、デビッドの書いた一字一句たりともおろそかにしないで、読みかつ学ぶ必要がある!」――バートン・M・ビッグス(トラキス・パートナーズ マネージング・パートナー)

目次

|

序文 チャールズ・D・エリス(立ち読みページ)

第1章 イントロダクション

機関投資家 vs. 個人投資家

寄贈基金における資産運用

厳格な投資の枠組み

エージェンシー問題

アクティブ運用の課題

第2章 寄贈基金の目的

独立性の維持

安定性に対する貢献

優れた教育環境の創造

結論

第3章 投資と支出の目標

投資目標(寄付金と寄贈基金/今日と明日とのトレードオフ)

支出政策(イェール大学の支出政策/その他の支出政策/目標支出率)

購買力の評価(イェール大学基金の購買力)

支出維持可能性の評価(イェール大学寄贈基金の分配)

財団における投資目標(寄付金の影響)

懐疑論者の意見(緩衝材としてのイェール大学基金/極端な支出政策)

結論

第4章 投資哲学(立ち読みページ)

(資産配分の役割/マーケットタイミングの役割/銘柄選択の役割)

資産配分(株式バイアス/分散)

マーケットタイミング

銘柄選択(市場の効率性/流動性/バリュー重視)

結論

第5章 アセットアロケーション

(資産クラスと流行/資産クラスの定義)

定量分析と定性分析(効率的フロンティアの見極め/平均分散分析の限界/定性判断)

資本市場の仮定(市場性有価証券の特性/オルタナティブ資産の特性/相関マトリックスの仮定/平均分散最適化法の誤った利用)

資産配分についてのテスト(将来についてのシミュレーション/規律あるポートフォリオ管理の成果)

結論

第6章 アセットアロケーションのマネジメント

リバランス(リバランスの心理学/リバランスの頻度/リバランスと非流動性)

アクティブ運用(補完ファンドとノーマル・ポートフォリオ)

レバレッジ

結論

|

第7章 伝統的資産クラス

米国株式

(株式のリスクプレミアム/株価とインフレ/ 利害の一致/市場の特徴/まとめ)

米国財務省証券

(金利リスク/分散効果/債券価格とインフレ/利害の一致/キャッシュ/市場の特徴/まとめ)

海外先進国株式(分散効果/外国為替リスク/パフォーマンスの後追い/外国株の価格とインフレ/利害の一致/ 市場の特徴/まとめ)

エマージング市場株式(エマージング市場の強気派/エマージング市場の株式価格とインフレ/利害の一致/市場の特徴/まとめ)

結論

第8章 オルタナティブ資産クラス

絶対リターン投資(イベントドリブン投資/バリュードリブン投資/リターンに対する期待/絶対リターンとインフレ/利害の一致/市場の特徴/まとめ)

実物資産(インフレ連動債/不動産/石油・天然ガス/ 木材)

プライベートエクイティ(レバレッジドバイアウト/ベンチャーキャピタル)

結論

第9章 資産クラスのマネジメント

アクティブ運用という名のゲーム

人格

組織的特徴(規模と顧客基盤/起業家的特性/独立系組織)

契約条件(共同投資/市場性有価証券運用の報酬体系/非伝統的資産の報酬体系)

結論

第10章 投資マネジメントのプロセス

アクティブ運用 対 パッシブ運用

投資実務を取り巻く環境(投資委員会/投資スタッフ/組織的特徴)

組織体制(運用組織の分離)

仲介業者の起用(ファンド・オブ・ファンズ/コンサルティング会社)

意思決定プロセス(政策的資産配分への集中/戦略的・戦術的問題)

意思決定の課題(短期的思考/コンセンサスに基づいた行動/逆張り的投資機会とリスク)

パフォーマンス評価(定性的要素/定量的要素/パフォーマンス評価の使い方)

内部統制の体制(特別監査)

結論

補章 自国の国債以外の債券を持たない理由

米国社債(クレジットリスク/流動性/コール(期限前償還)リスク/負の方向に偏ったリターン分布/利害の一致/市場の特徴/まとめ)

ハイイールド債(パッケージング・コーポレーション・オブ・アメリカ/利害の一致/市場の特徴/まとめ)

資産担保証券(パイパー・キャピタル社のワース・ブランツェン/ フロリダ州のサブプライム騒動/利害の一致/市場の特徴/まとめ)

外国債券(利害の一致/市場の特徴/まとめ)

2007年パフォーマンス・アップデート

結論

|

序文 チャールズ・D・エリス

本書は、著者デビッド・スウェンセンの、30年以上にわたる緻密な研究と豊富な経験を、分かりやすく解説したものである。その根底にあるのは、イェールで彼と彼のチームが革新的なプロフェッショナル実務家として成し遂げた特に直近23年間の驚異的な成功の数々である。スウェンセンは、自身が世界的な真の偉大な投資家の一人だということをすでに証明している。いくつかの明確な成果は――気を引き締めて読んでいただきたい――感動的なものである。

- イェール大学は、スウェンセンの際立つ投資成果の恩恵に大いに与っている。大学に流入するお金は、過去20年以上にわたり毎日300万ドル近く増え続けている。

- イェール大学の予算に対する寄贈基金の貢献は、1985年の支出額の10%からさらに増大し、2009年には支出額(これ自体大きくなっている)の45%にまで達している。

- スウェンセンは、イェール大学の気前のよい援助者たちの何倍もの現在購買力― 米国の他の大学基金の平均結果を上回る増分部分の成果と定義する― を愛する母校のために生み出している。

- 過去23年間でデビッド・スウェンセン、ディーン・タカハシとその同僚たちが成し遂げた― 他の大学寄贈基金を上回る― 付加価値は、金額にして何と165億ドルになる。

- 総長のリチャード・C・レビンの賢明で革新的なリーダーシップのもと、イェール大学はこの強固な財政基盤により、世界の有名大学のリーダーとなり、多くの人に貢献している。スウェンセンの投資成果とレビンの指導力に後押しされ、イェールの同窓会と後援者は、大学と大学の将来のための寄付を惜しまなかったのである。

(続きを読む)

第4章 投資哲学

成功を収めた投資家は、例外なく一貫した投資哲学を持ち、それをポートフォリオ管理におけるすべてのプロセスに適用している。投資哲学とは、投資経験を通して培われた深い見識に裏付けられた原則であり、いかなる逆境においても決して放棄しない、プロフェッショナルの信念と呼べるレベルにまで昇華したものだ。これは投資家がいかに投資を行うべきかを決定する際に、何よりも中心に据えるべき信条であり、寄贈基金の目標を果たすために必要な投資リターンを達成する最も効果的な方法に関する基本的な信念である。

(続きを読む)

(ウィザードブック310)

読者のご意見

上っ面だけの HOWTO 本ではない!とにかく濃い!濃厚な一冊である。...もっと見る

そのほかのお薦め

証券分析【第6版】――原則と技術

証券分析【第6版】――原則と技術

ベテラン度:

★☆☆

ベンジャミン・グレアム/デビッド・L・ドッド/セス・クラーマン パンローリング

A5判 1422頁 2023年11月発売

17,380円 国内送料無料

すぐ発送

アセットアロケーションの最適化

アセットアロケーションの最適化

ベテラン度:

★★☆

ロバート・カーバー/長岡半太郎/山下恵美子 パンローリング

A5判 702頁 2019年6月発売

8,580円 国内送料無料

すぐ発送

この商品の著者による商品一覧:

デビッド・F・スウェンセン,

大輪秋彦

戻る・トップページへ

|