長期×複利×米国経済力=安心老後!!

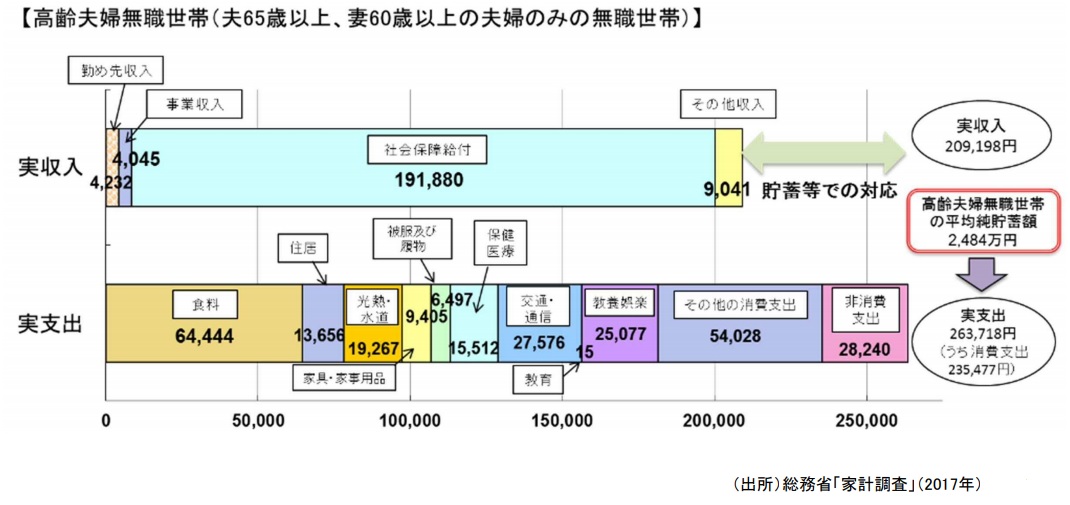

2019年、「老後資金2000万円問題」が各方面で話題になり、

これまで漠然とした将来の不安が一気に現実味を帯びて巷を騒がせました。

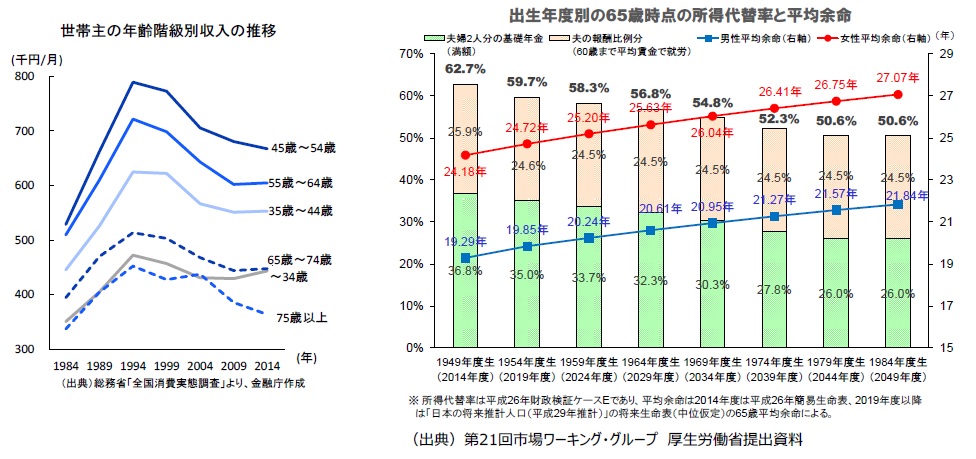

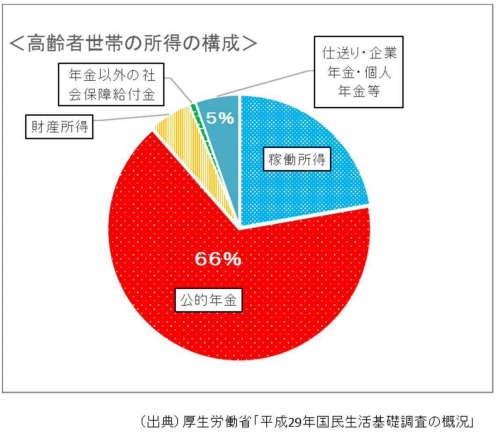

確かに、これまで高齢者世帯の生活を支えてきた公的年金(資料)が目減りすれば

これから高齢期を迎える世代には大きな打撃になります。

ですが、労働所得をやりくりして銀行預金を増やしてきた方たちが

いきなり資産運用といっても現実は何から始めてよいかわからないと思います。

「いまのままでは老後生活は厳しいのではないか。

でも投資は難しそうだし、そもそもそんなまとまった余裕資金などない」という方も多いかと思います。

そこで、“時間を味方につけて”いまから少額でも資産運用を始めませんか。

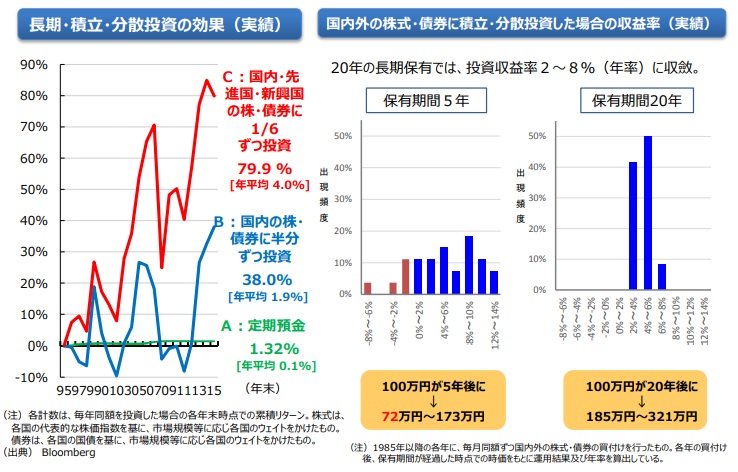

本DVDで提唱するのは、「複利」によるつみたて投資の効果と、

人口構造や成長率からみた米国市場の優位性です。

もちろんいま、話題に上ることが多いNISAやiDeCo(イデコ)についても解説します。

社会人になって間もないから月に3万円なんて捻出できない。

という方も、月1万円からでもいいんです。とにかく、始めることが大切なのです。

若い方はそれこそ時間的な余地があります。最初は少額でもいいので、ぜひいまからはじめてください。

|

日本証券新聞「ファンド情報」一般社団法人「日本つみたて投資協会」(前編)から抜粋

資産形成、中立的な立場から一般の方を応援

代表理事・太田創氏に聞く

若いうちからコツコツと貯めていくのが王道

■協会設立の背景と理由

「2000万円」問題は提起されて以降、老後資金への不安から急激にクローズアップされてきたが、これはもともと昔からある問題であり、早めに解決しないといけない。確かに、政府や業界全体で「貯蓄から投資へ」と声はかけているが、なかなか浸透しない。そこで当協会が皆さまをサポートできるように「積み立て投資」をキーワードに取り組んでいきたい。これは一般の方への応援だ。積み立て投資とは言ってもいざやろうとしても、どこから始めていいのか分からないとか、何に投資をしたらよいのか分からないとか、NISAとiDeCoはどう違うのか、口座は銀行で開設するのか証券会社なのかなどを尋ねられることが多い。・・・・(続きは「日本証券新聞」から)

|

|

■プログラム

(1)金融庁の2000万円問題

(2)30年間の運用に耐えうる金融商品:

経済や数字が苦手でも3000万円の「プライベート年金」をつくれる方法

(3)なぜいまさら米国つみたて投資?:

米国経済・ 金融市場の強み

(4)日米株価の長期的推移

(5)何に投資するか:

長期投資の投資対象は(日経平均株価? ニューヨーク・ダウ? S&P500)

(6)NISAや iDeCo(イデコ)だけではない:

つみたて徹底利用法

(7)まとめ:資産形成は長期投資:辛抱する木に金がなる(30年はあっという間)

■こんな方に向いています

・投資経験がない

・NISAやiDeCoなどに興味があるが、よくわからない

・老後資金に不安があるので、資産運用をしたい

・退職金を期待できない

・投資の勉強をする時間がない

・いつ株式を買っていいかわからない

・銀行預金のように手間をかけずに運用したい

・非課税制度もうまく活用したい

■プログラム内容一部紹介

〇30年間のつみたてが可能な金融商品

・少額でも始められるもの。

→比較的少額から始められる

・30年間、継続的に運用され続けるもの。

→30年のつもりが10年でその商品がなくなっては困る

・「流動性」が担保されているもの。

→毎日買ったり、解約することが可能なもの

・購入時手数料・運用管理費用がない/低いもの。

→運用コストは金融商品のリターンに対してばかにならない

・税金の優遇があるもの。

→課税率は値上がりしたものNISA/iDeCoなど 後述)

〇複利効果の強み

3万円/月×12カ月×30年=1080万円 →(年率1%+複利運用)1260万円

単純計算(コスト含まず)ですが、年率1%でも180万円の複利益が生じます。

長期的に運用することで、ゆっくり時間をかけ将来の資産を作り上げる

ことが可能になります。

〇なぜ米国なのか

・基軸通貨である米ドルの強み

・米国の経済成長率

・米国内での個人資産内のリスク資産(株式、投資信託など)の保有率

■著者紹介

太田創

一般社団法人日本つみたて投資協会・代表理事。

関西学院大学卒。1985年、三菱銀行(当時)入行。1988年より約10年間、英国およびブラジルで資金為替・デリバティブ等の運用、投資信託の管理業務に携わる。その後、2000年から2019年までシティグループ(米)、UBS(スイス)、フィデリティ(米)、GCIにおいて投資信託のマーケティング・商品企画を統括。2019年に一般社団法人日本つみたて投資協会を設立。

投資信託をはじめとする金融商品のほか、海外での資金ディーラーとしての豊富な経験を活かし、市況や金融市場に関する幅広い著述、寄稿、講演を数多く手がける。本書は、自身が保有・研究してきた約1000本の投資信託の知見をまとめた1冊。著書に、『ETF投資入門 』(日経BP社)などがある。

〇ブログ「英語で読み解くクールな世界金融経済」

|